Umsatzsteuer – Anforderungen an Rechnungen

Für die Angaben in Rechnungen gelten gesetzliche Mindestanforderungen (§§ 14, 14a UStG). Die Vollständigkeit der Rechnungsangaben ist Voraussetzung für den Vorsteuerabzug des unternehmerischen Kunden (Ausnahme: Steuerschuld des unternehmerischen Kunden, § 13b UStG).

| Hinweis: Elektronische Rechnungen Ab dem 1.1.2025 gelten besondere Regelungen für Rechnungen zwischen Unternehmern. |

Inhalt

- 1. Maßgebliches Recht

- 2. Pflicht zur Ausstellung von Rechnungen

- 3. Rechnungen an Privatpersonen

- 4. Frist zur Ausstellung von Rechnungen/ Ordnungswidrigkeit

- 5. Berichtigung von Rechnungen

- 6. Rechnungsangaben

- 7. Rechnungen von Kleinunternehmern

- 8. Kleinbetragsrechnungen

- 9. Rechnungsangaben/mehrere Dokumente

- 10. Elektronische Rechnungen

- Zum Herunterladen

1. Maßgebliches Recht

In Deutschland ergeben sich die Regeln für die Rechnungsstellung aus §§ 14 - 14c UStG und aus §§ 31 - 34 UStDV sowie ab 1.1.2025 aus § 34a UStDV. Bei grenzüberschreitenden Leistungen in der EU gilt für die Rechnungsstellung das Recht des Ansässigkeitsstaates desjenigen Unternehmers, der die Rechnung ausstellt.

2. Pflicht zur Ausstellung von Rechnungen

Ein Unternehmer ist verpflichtet, eine Rechnung auszustellen, wenn er eine Leistung an einen anderen Unternehmer oder an eine juristische Person (auch wenn sie nicht Unternehmer ist) ausführt.

3. Rechnungen an Privatpersonen

Rechnungen sind auch an private Auftraggeber zu stellen, wenn über eine umsatzsteuerpflichtige Werklieferung oder sonstige Leistung im Zusammenhang mit einem Grundstück abgerechnet wird.

Solche Leistungen sind z. B.:

- alle Arten von Bauleistungen

- Reinigungsarbeiten

- gärtnerische Leistungen

Der private Auftraggeber hat in diesen Fällen die Rechnung zwei Jahre lang aufzubewahren. Der leistende Unternehmer muss in der Rechnung auf die Aufbewahrungspflicht hinweisen (z. B. "Der private Leistungsempfänger hat diese Rechnung zwei Jahre lang aufzubewahren."). Die Hinweispflicht gilt nicht für Kleinbetragsrechnungen.

4. Frist zur Ausstellung von Rechnungen/ Ordnungswidrigkeit

Rechnungen sind innerhalb von 6 Monaten nach Leistungserbringung (bei Werklieferungen ist dies regelmäßig der Zeitpunkt der Fertigstellung/Abnahme) zu stellen.

Rechnungen für innergemeinschaftliche Lieferungen (§ 6a UStG) oder sonstige Leistungen (§ 3a Abs. 2 UStG) in einem anderen EU-Mitgliedstaat sind bis zum 15. Tag des Folgemonats auszustellen (§ 14a Abs. 1 + 3 UStG). Die verkürzte Frist gilt nicht für Werklieferungen und Werkleistungen in Zusammenhang mit einem Grundstück in einem anderen EU-Mitgliedstaat.

Wird die Rechnung nicht oder nicht rechtzeitig gestellt, so liegt eine Ordnungswidrigkeit vor (§ 26a Abs. 2 Nr. 1 UStG); dies gilt nicht für die verkürzte Frist.

5. Berichtigung von Rechnungen

Eine Rechnung kann durch den Rechnungsaussteller berichtigt werden, wenn sie nicht alle Pflichtangaben enthält oder Angaben in der Rechnung unzutreffend sind.

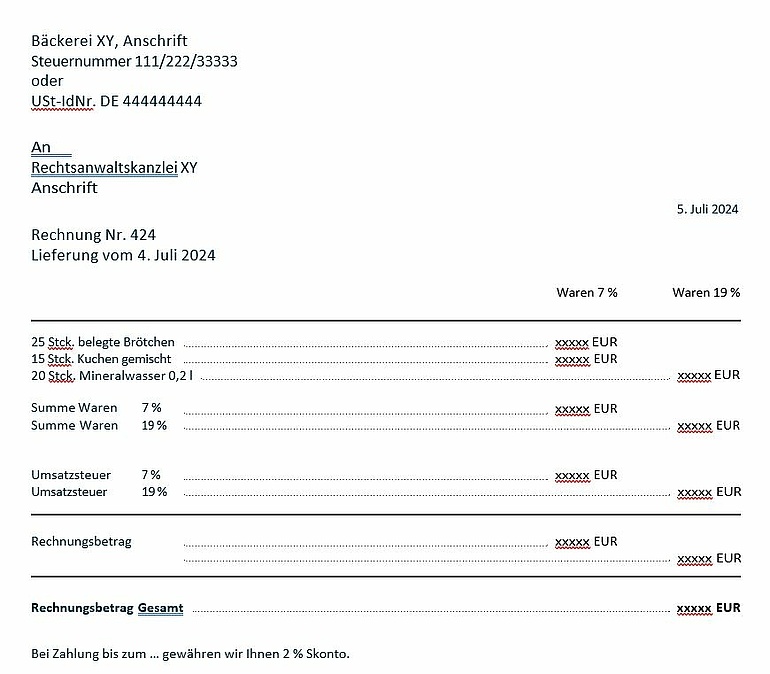

Welche Angaben muss eine Rechnung enthalten?

- Name und Anschrift des leistenden Unternehmers und des Leistungsempfängers

- die Steuernummer oder die Umsatzsteuer-Identifikationsnummer (USt-IdNr.) des leistenden Unternehmers

- das Ausstellungsdatum

- eine fortlaufende Rechnungsnummer

- Menge/Umfang und handelsübliche Bezeichnung der Lieferung/sonstigen Leistung

- der Zeitpunkt der Lieferung/sonstigen Leistung oder bei Anzahlungen der Zeitpunkt der Zahlung, sofern der Zeitpunkt feststeht und nicht mit dem Ausstellungsdatum (s. 3.) identisch ist

- Aufschlüsselung des Entgelts (Nettobetrag) nach einzelnen Umsatzsteuersätzen bzw. Steuerbefreiungen

- jede im Voraus vereinbarte Minderung des Entgelts, sofern sie nicht bereits im Entgelt berücksichtigt ist

- den anzuwendenden Umsatzsteuersatz oder einen Hinweis auf die Steuerbefreiung

- den auf das Entgelt entfallenden Steuerbetrag

- bei Werklieferungen und sonstigen Leistungen an einem Grundstück einen Hinweis auf die zweijährige Aufbewahrungsfrist des Leistungsempfängers, wenn der Leistungsempfänger eine Privatperson ist

- bei Schlussrechnungen: vor Ausführung der Leistung vereinnahmte Anzahlungen (Nettobetrag + Umsatsteuer), wenn Anzahlungsrechnungen erteilt worden sind

- bei Leistungen zwischen verschiedenen EU-Mitgliedstaaten die USt-IdNr. des leistenden Unternehmers und des Leistungsempfängers

- Hinweis auf das Vorliegen eines innergemeinschaftlichen Dreiecksgeschäfts, Steuerschuldnerschaft des Abnehmers sowie USt-IDNr. des Leistenden und des Leistungsempfängers

- "Gutschrift"

- "Steuerschuldnerschaft des Leistungsempfängers"

- "Gebrauchtgegenstände/Sonderregelung"

So könnte Ihre Rechnung aussehen:

6. Rechnungsangaben

Die Pflichtangaben ergeben sich aus §§ 14, 14a UStG (s. Kasten). Hier einige Erläuterungen:

- Die Umsatzsteuer-Identifikationsnummer kann beim Bundeszentralamt für Steuern online beantragt werden (www.bzst.de).

- Als Zeitpunkt der Lieferung oder der sonstigen Leistung kann auch der Kalendermonat angegeben werden, in dem die Leistung ausgeführt wird. Hinweis zu Bauleistungen: Eine Bauleistung gilt erst mit Fertigstellung bzw. Abnahme als ausgeführt.

- Als Gutschrift wird im Umsatzsteuerrecht eine Rechnung bezeichnet, die vom Leistungsempfänger ausgestellt wird. Eine Rechnung in Form einer Gutschrift muss die Angabe "Gutschrift" enthalten.

- Bei Umsätzen, die der Vorschrift § 13b Abs. 5 UStG unterliegen, sind die Rechnungen mit dem Hinweis "Steuerschuldnerschaft des Leistungsempfängers" zu versehen. Im Handwerk betrifft das insbesondere folgende Leistungen:

- Bauleistungen und Gebäudereinigungsleistungen durch einen in Deutschland ansässigen Unternehmer in Deutschland, wenn der Leistungsempfänger ein Unternehmer ist, der ebenfalls Bauleistungen bzw. Gebäudereinigungsleistungen erbringt.

- Werklieferungen und sonstige Leistungen eines im Ausland ansässigen Unternehmers in Deutschland, wenn der Leistungsempfänger ein Unternehmer oder eine juristische Person ist. Der leistende Unternehmer stellt hierfür eine Rechnung nach den Vorschriften seines Ansässigkeitsstaates aus.

- Leistungen durch in Deutschland ansässige Unternehmer im EU-Ausland, für die das sogenannte Reverse-Charge-Verfahren gilt. Der Leistende hat eine Rechnung nach den deutschen Vorschriften zu stellen, in die er den Hinweis "Steuerschuldnerschaft des Leistungsempfängers" aufnimmt.

- Auf umsatzsteuerliche Sonderregelungen ist in der Rechnung hinzuweisen. Im Handwerk betrifft das insbesondere die Differenzbesteuerung, die z. B. beim Wiederverkauf gebrauchter Fahrzeuge Anwendung findet. Die Rechnung muss die Angabe "Gebrauchtgegenstände/Sonderregelung" enthalten. Die gesetzliche Formulierung ist wörtlich zu übernehmen.

7. Rechnungen von Kleinunternehmern

Rechnungen von Kleinunternehmern (§ 19 UStG) müssen ab dem 1.1.2025 folgende Mindestangaben enthalten:

- Name und Anschrift des leistenden Unternehmers und des Leistungsempfängers

- die Steuernummer, Umsatzsteuer-Identifikationsnummer (USt-IdNr.) oder Kleinunternehmer-Identifikationsnummer des leistenden Unternehmers

- das Ausstellungsdatum

- Menge/Umfang und handelsübliche Bezeichnung der Lieferung/sonstigen Leistung

- das Entgelt in einer Summe mit dem Hinweis, dass für die Leistung die Steuerbefreiung für Kleinunternehmer nach § 19 UStG gilt

- Hinweis auf die Aufbewahrungspflicht des Leistungsempfängers in Fällen des § 14 Abs. 1 S. 5 UStG (s. Punkt 3 Rechnungen an Privatpersonen)

- bei Ausstellung der Rechnung durch den Leistungsempfänger die Angabe "Gutschrift"

8. Kleinbetragsrechnungen

Rechnungen, deren Gesamtbetrag 250 Euro nicht übersteigt, müssen mindestens folgende Angaben enthalten:

- den vollständigen Namen und die vollständige Anschrift des leistenden Unternehmers,

- das Ausstellungsdatum,

- Menge/Umfang und handelsübliche Bezeichnung der Lieferung/sonstigen Leistung,

- das Entgelt und den darauf entfallenden Steuerbetrag in einer Summe und

- den anzuwendenden Umsatzsteuersatz oder einen Hinweis auf die Steuerbefreiung.

9. Rechnungsangaben/mehrere Dokumente

Eine Rechnung kann aus mehreren Dokumenten bestehen, aus denen sich die Pflichtangaben insgesamt ergeben. In einem dieser Dokumente sind das Entgelt und der darauf entfallende Steuerbetrag zusammengefasst anzugeben und alle anderen Dokumente zu bezeichnen, aus denen sich die übrigen Pflichtangaben ergeben.

10. Elektronische Rechnungen

Ab dem 1.1.2025 gelten besondere Regelungen für Rechnungen zwischen Unternehmern:

Der Gesetzgeber hat mit dem sogen. Wachstumschancengesetz die verpflichtende elektronische Rechnung (E-Rechnung) zwischen Unternehmen schrittweise eingeführt. Die E-Rechnung ist ein strukturiertes Format, dass den Vorgaben der EU-Richtline EN 16931 entspricht. In Deutschland sind das insbesondere die Rechnungsformate "XRechnung" und "ZUGFeRD".

Andere Rechnungsformate, wie z. B. pdf-Dokumente und Papierrechnungen, sind sogen. sonstigeRechnungen, die nur noch an Privatpersonen gestellt werden dürfen. An unternehmerische Kunden dürfen sonstige Rechnungen nur noch innerhalb der Übergangsfristen mit Zustimmung des Rechnungsempfängers ausgestellt werden.

Schritt 1: Empfangsverpflichtung

In einem ersten Schritt sind alle Unternehmen ab dem 1.1.2025 zum Empfang von E-Rechnungen verpflichtet. Technische Mindest-Voraussetzungen:

- E-Mail-Postfach für eingehende E-Rechnungen

- Software zum Auslesen von Rechnungsdatensätzen (z. B. Elster-Viewer unter www.e-rechnung.elster.de und Quba-Viewer)

- revisionssicheres Archivsystem zur GoBD-konformen Archivierung von E-Rechnungen

Schritt 2: Ausstellungsverpflichtung

Ab dem 1.1.2027 müssen alle Unternehmen mit einem Vorjahresumsatz von mehr als 800.000 Euro E-Rechnungen an unternehmerische Kunden ausstellen. Ab dem 1.1.2028 sind auch alle anderen Unternehmen mit einem geringeren Jahresumsatz dazu verpflichtet (Ausnahme: Kleinunternehmer nach § 19 UStG).

Technische Mindestvoraussetzungen:

- technische Mindestvoraussetzungen aus Schritt 1 (s.o.)

- Software zur Erstellung von XRechnungen oder ZUGFeRD-Rechnungen (ab Version 2.1)

Ausnahmen:

Kleinbetragsrechnungen bis 250 Euro (brutto) und Fahrausweise dürfen immer als sonstige Rechnungen ausgestellt werden.

Hinweis: Sprechen Sie zum Thema E-Rechnung einen Betriebsberater Ihrer Handwerksorganisation, Ihren Steuerberater und Ihren IT-Dienstleister an, um eine für Ihren Betrieb sinnvolle technische Lösung zu finden. Bei Ihrer Handwerkskammer und Ihrem handwerklichen Fachverband erhalten Sie die ZDH-Praxishilfe "Elektronische Rechnungen – Chancen der digitalen Rechnungsbearbeitung frühzeitig nutzen". Diese steht den Mitgliedsorganisationen im digitalen ZDH-Mitgliederbereich unter "Steuer- und Praxishilfen" zur Verfügung. |