Ermäßigter Umsatzsteuersatz Gastronomie ab Juli 2020

1. Rechtslage bis zum 30.6.2020

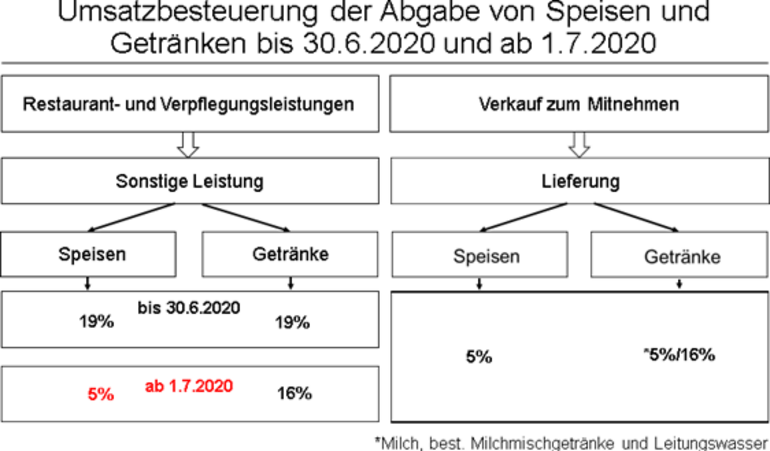

Bis zum 30.6.2020 ist nur eine Lieferung von Speisen (d.h. der Außer-Haus-Verkauf) durch den 7%igen Umsatzsteuersatz begünstigt (§ 12 Abs. 2 Nr. 1 i. V. m. der Anlage 2 zu § 12 UStG). Restaurant- und Verpflegungsdienstleistungen unterliegen dagegen als Dienstleistungen dem 19%igen Steuersatz.

Die deutsche Finanzverwaltung hat die Umsatzbesteuerung von Speisen und Getränken im zuletzt mit BMF-Schreiben vom 20.3.2013 dargestellt.

2. Rechtslage vom 1.7.2020 bis zum 30.6.2021

Aufgrund der Corona-Krise mussten alle gastronomischen Einrichtungen für lange Zeit schließen und haben dadurch schwere finanzielle Einbußen erlitten. Um der Gastronomie nach der Wiedereröffnung zu helfen, wird im Rahmen des sog. Corona-Steuerhilfegesetzes der Umsatzsteuersatz für Restaurant- und Verpflegungs-dienstleistungen (ohne Getränke) ab dem 1.7.2020 - befristet für ein Jahr - von 19% auf 7% abgesenkt.

Durch das am 30. Juni 2020 im Bundesgesetzblatt (BGBl I 2020, S. 1512 ff.) veröffentlichte zweite Corona-Steuerhilfegesetz werden die Umsatzsteuersätze für alle Waren und Dienstleistungen im Rahmen eines Konjunkturprogramms ab dem 1.7.2020 für sechs Monate von bisher 19% auf 16% und von bisher 7% auf 5% gesenkt.

Für Restaurant- und Verpflegungsdienstleistungen gelten somit folgende Steuersätze und Zeiträume:

1.7.2020 – 31.12.2020: 5%

1.1.2021 – 30.06.2021: 7%

ab 1.7.2021: 19%

Von der Ermäßigung des Umsatzsteuersatzes werden nach der Wiedereröffnung nicht nur Restaurants, Kantinen, Bars und Cafés profitieren, sondern z. B. auch Fleischereien, Bäckereien, Konditoreien und Eishersteller, die für Ihre Kunden Tische und Stühle zum Vor-Ort-Verzehr bereithalten, sowie Catering- und Partyservice-Anbieter.

Hierbei ist jedoch zu beachten, dass die Abgabe von Getränken nicht von der Begünstigung nach § 12 Abs. 2 Nr.15 UStG-Entwurf erfasst ist: Die Abgabe von Getränken im Rahmen von Restaurant- oder Verpflegungsdienstleistung (sonstige Leistungen) unterliegt weiterhin dem Regelsteuersatz von nunmehr 16%. Das gilt auch für Milch, Milchmischgetränke (z. B. Kaffee-Milch-Zubereitungen, Kakao und Trinkschokolade sowie Milchshakes aus Milch und Frucht, wenn der Milchanteil bei mindestens 75% des Fertigproduktes liegt, vgl. lfd. Nr. 35 der Anlage 2 zu § 12 Abs. 2 Nr. 1 UStG) und Leitungswasser, die beim Verkauf zum Mitnehmen (Lieferung) nur mit dem ermäßigten Steuersatz von 5% besteuert werden.

3. Gegenüberstellung der bisherigen und der Rechtslage ab dem 1.7.2020

4. Europäische Rechtsgrundlagen

Die geplante ermäßigte Umsatzbesteuerung von Restaurant- und Verpflegungsdienstleistungen nach § 12 Abs. 2 Nr. 15 UStG-Entwurf basiert auf Art. 98 Abs. 2 Mehrwertsteuer- Systemrichtlinie (MwStSystRL) i. V. m. Anlage III Nr. 12a zur MwStSystRL. Die Mitgliedstaaten haben danach die Möglichkeit, die Abgabe von Getränken von der Ermäßigung auszunehmen.

Bei der Klärung des Begriffsumfangs ist die europarechtliche Definition von Restaurant- und Verpflegungsdienstleistungen nach Art. 6 Abs. 1 MwSt-VO zu beachten:

Art. 6 MwSt-DV

(1) Als Restaurant- und Verpflegungsdienstleistungen gelten die Abgabe zubereiteter oder nicht zubereiteter Speisen und/oder Getränke, zusammen mit ausreichenden unterstützenden Dienstleistungen, die deren sofortigen Verzehr ermöglichen.

Die Abgabe von Speisen und/oder Getränken ist nur eine Komponente der gesamten Leistung, bei der der Dienstleistungsanteil überwiegt. Restaurantdienstleistungen sind die Erbringung solcher Dienstleistungen in den Räumlichkeiten des Dienstleistungserbringers und Verpflegungsdienstleistungen sind die Erbringung solcher Dienstleistungen an einem anderen Ort als den Räumlichkeiten des Dienstleistungserbringers.

5. Abgrenzungsprobleme

Die uneinheitliche Besteuerung von Speisen einerseits und Getränken andererseits im Rahmen von Restaurant- und Verpflegungsdienstleistungen führt u.a. in folgenden Fällen zu Abgrenzungsschwierigkeiten bei der Rechtsanwendung:

Abgabe von Speisen und Getränken zum Pauschalpreis

Werden Speisen und Getränke verbilligt abgegeben, wenn sie zusammen verkauft werden (z. B. "Spar-Menu", Kaffeegedeck oder Buffet incl. Getränken), so ist der Pauschalpreis aufzuteilen. Denn es handelt sich um zwei selbständige Hauptleistungen (Lieferung einer ermäßigt besteuerten Speise und Lieferung eines normalbesteuerten Getränks). Das Gesamtentgelt ist im Verhältnis der Einzelverkaufspreise der einzelnen Menükomponenten aufzuteilen. Dies entschied der BFH mit Urteil vom 3.4.2013 - V B 125/12. Das Urteil erging zur Frage der Abgabe von Spar-Menus zum Mitnehmen, also im Rahmen einer Lieferung.

Problemstellung:

Bisher ergab sich dieses Aufteilungserfordernis nur bei der Abgabe von „Spar-Menus“ zum Mitnehmen (Außer-Haus-Lieferungen), da hier die Speise mit 7% und das Getränk mit 19% besteuert wird. Ab dem 1.7.2020 besteht diese Konstellation auch bei der Abgabe von

Speisen und Getränken zum Vor-Ort-Verzehr (d. h. im Rahmen einer sonstigen Leistung). Denn ab dem 1.7.2020 werden Speisen zum Vor-Ort-Verzehr mit 5% versteuert, Getränke aber mit 16%.

Mit Schreiben vom 2. Juli 2020 wurde der Umsatzsteuer-Anwendungserlass (UStAE) in Bezug auf die umsatzsteuerliche Behandlung von Restaurations- und Verpflegungsdienstleistungen nun dahingehend ergänzt, dass es für die befristete Anwendung des ermäßigten Umsatzsteuersatzes für Restaurations- und Verpflegungsdienstleistungen mit Ausnahme der Abgabe von Getränken nicht zu beanstanden ist, wenn zur Aufteilung des Gesamtkaufpreises von sogenannten Kombiangeboten aus Speisen inklusive Getränken (z. B. Buffet, All-Inclusive-Angeboten) der auf die Getränke entfallende Entgeltanteil mit 30% des Pauschalpreises angesetzt wird.

Getränke mit Speiseanteil/Speisen mit Getränkeanteil

Besteht eine Lebensmittelzubereitung sowohl aus einer Speise- als auch einer Getränkekomponente (z. B. Eiskaffee/Eisschokolade, „Eiskalter Engel“: Mischung aus Kaffee/Kakao oder Fruchtsaft, einer oder mehrerer Kugeln Milchspeiseeis und Schlagsahne), so ist fraglich, ob es sich hierbei um eine Speise oder um ein Getränk handelt. Da diese Art von Lebensmittelzubereitungen im Wesentlichen zum Vor-Ort-Verzehr (z. B. in Eiscafés) abgegeben werden, stellt sich diese Frage aufgrund der ab dem 1.7.2020 geltenden unterschiedlichen Steuersätze für Speisen und Getränke zum ersten Mal.

Problemstellung:

Bei einer Lebensmittelzubereitung aus Speise und Getränk muss von einem einheitlichen Gegenstand ausgegangen werden, der nur einem Steuersatz unterliegt. Außerdem ist zu beachten, dass bei Mischungen aus Eis, Sahne und Getränken das Eis und die Sahne sich im Zeitverlauf verflüssigen und sich damit selbst in ein Getränk verwandelt. Es muss deshalb auf die in der Eiskarte angegebenen Komponenten abgestellt werden (z. B. Kaffee, eine Kugel Vanilleeis und Schlagsahne), egal welchen Aggregatzustand das Eis und die Sahne beim Servieren oder beim späteren Verzehr durch den Kunden haben. Fraglich ist, ob die Behandlung solcher Lebensmittelzubereitungen analog der Behandlung von Milchmischgetränken erfolgen kann (vgl. lfd. Nr. 35 der Anlage 2 zu § 12 Abs. 2 Nr. 1 UStG). In der Folge würde es sich nur dann um eine mit 5% ermäßigt besteuerte Speise handeln, wenn der Speiseanteil (z. B. Eis und Schlagsahne) mindestens 75% des Fertigprodukts beträgt. Unseres Erachtens bildet die Speise bei einem Anteil von 75% des Fertigprodukts den wesentlichen Bestandteil der Lebensmittelzubereitung, so dass insgesamt von einer Speise ausgegangen werden kann.

Abgabe von „Luxus-Lebensmitteln“

Die Lieferung von Lebensmitteln unterliegt nur dem ermäßigten Umsatzsteuersatz, wenn das jeweilige Lebensmittel in der Anlage 2 zu § 12 Abs. 2 Nr. 1 UStG genannt ist. Dazu zählen nicht Kaviar sowie zubereitete oder haltbar gemachte Langusten, Hummer, Austern und Schnecken (vgl. lfd. Nr. 28 der Anlage 2 zu § 12 Abs. 2 Nr. 1 UStG). Auch Süßkartoffeln sind in der Anlage 2 nicht enthalten. Sie werden im Rahmen einer Lieferung mit 19% bzw. ab 1.7.2020 mit 16% Umsatzsteuer besteuert.

Problemstellung:

Ist eines der oben genannten Lebensmittel Teil einer Restaurant- oder Verpflegungsdienstleistung, wird diese ab dem 1.7.2020 mit dem ermäßigten Steuersatz von 5% besteuert. Für reine Lieferungen derartiger Lebensmittel bleibt es jedoch beim Normalsteuersatz von 16%.

Hierzu sollte eine Klarstellung seitens der Finanzverwaltung erfolgen.

Party-Service- und Catering-Leistungen

Eine Speisenlieferung (7% bzw. 5%) wird zu einer sonstigen Leistung (19% bzw. 16%), wenn ausreichend unterstützenden Dienstleistungen hinzutreten, die den sofortigen Verzehr der Speise ermöglichen (Art. 6 Abs. 1 MwSt-DV). Werden die Speisen an der Haustür an den Kunden übergeben, handelt es sich um eine ermäßigt besteuerte Speisenlieferung. Kommen noch sonstige Leistungen hinzu (z. B. das Aufbauen des Büffets beim Kunden, das Stellen von Mobiliar oder Geschirr und Besteck oder das Stellen von Personal zur Bedienung) so handelt es sich bis zum 30.6.2020 insgesamt um eine mit 19% besteuerte sonstige Leistung.

Problemstellung:

Fraglich ist, ob es sich bei derartigen Leistungen insgesamt um eine Verpflegungsdienstleistung im Sinne von § 12 Abs. 2 Nr. 15 UStG-Entwurf in der Fassung des geplanten Corona-Steuerhilfegesetzes handelt, die ab dem 1.7.2020 dem ermäßigten Umsatzsteuersatz von 5% unterliegt, auch wenn sie mehr Komponenten enthält, als zum sofortigen Verzehr der Speisen unbedingt erforderlich sind. Dies könnte z. B. die Stellung von Personal zum Zubereiten, Ausgeben oder Servieren der Speisen, die Tischdekoration oder das anschließende Reinigen der Tische sein.

Nach Art. 6 Abs. 1 MwSt-DV gilt die Abgabe zubereiteter oder nicht zubereiteter Speisen und/oder Getränke, zusammen mit ausreichenden unterstützenden Dienstleistungen, die deren sofortigen Verzehr ermöglichen, als Restaurant- und Verpflegungsdienstleistungen. Die Abgabe von Speisen und/oder Getränken ist nur eine Komponente der gesamten Leistung, bei der der Dienstleistungsanteil überwiegt. Restaurantdienstleistungen sind die Erbringung solcher Dienstleistungen in den Räumlichkeiten des Dienstleistungserbringers und Verpflegungs-dienstleistungen sind die Erbringung solcher Dienstleistungen an einem anderen Ort als den Räumlichkeiten des Dienstleistungserbringers.

Nach dieser Definition kann eine Verpflegungsdienstleistung dieselben zusätzlichen Komponenten enthalten wie eine Restaurantdienstleistung, sie wird lediglich an einem anderen Ort erbracht (z. B. beim Kunden zu Hause). Nach unserer Auffassung unterliegen deshalb die Speisenlieferung und alle zusätzlichen Komponenten als Verpflegungsdienstleistung dem ermäßigten Umsatzsteuersatz von 5%.

Einzweck-Gutscheine

Fraglich ist, wie mit Einzweck-Gutscheinen für einen Vor-Ort-Verzehr (z. B. Frühstücksgutschein) verfahren wird, die vor dem 1.7.2020 mit 19% USt verkauft wurden, aber erst nach dem 30.6.2020 eingelöst werden. Der Verzehr beinhaltet in der Regel eine Speise und ein Getränk, das entweder im Gedeck enthalten ist oder separat abgerechnet wird. Bisher galt für diese Leistung ein einheitlicher Steuersatz von 19%. Ab dem 1.7.2020 unterliegt der Speiseanteil dem 5%igen Steuersatz, während die Getränke mit 16% besteuert werden.

Problemstellung:

Der Gutschein wurde bei Ausgabe bereits als Einzweckgutschein mit 19% versteuert. Nach der Steuersatzänderung zum 1.7.2020 wandelt sich der Gutschein nicht in einen Mehrzweckgutschein, denn die Leistung (z. B. Gutschein für ein Frühstück im Café) und damit der Steuersatz standen ja bei Ausgabe des Gutscheins fest.

Bei Einzweckgutscheinen ist die Ausgabe des Gutscheins selbst die steuerbare und steuerpflichtige Leistung, die spätere Einlösung des Gutscheins ist unbeachtlich. Deshalb kommt unseres Erachtens eine Korrektur der Umsatzsteuer bei Einlösung nicht in Betracht.

Hinweis: Das Bundesfinanzministerium hat mit BMF-Schreiben vom 4.11.2020, Rz. 6 zum Thema Gutscheine bei Restaurationsleistungen Stellung genommen. Danach gilt Folgendes:

Soweit Gutscheine für Restaurationsleistungen vor dem 1. Juli 2020 ausgegeben wurden, bleibt es bei der Versteuerung als Einzweck-Gutschein mit 19 Prozent im Voranmeldungszeitraum der Ausgabe, auch wenn die Einlösung im Zeitraum vom 1. Juli 2020 bis 30. Juni 2021 erfolgt. Denn für die Behandlung als Einzweck-Gutschein ist ausschließlich auf die Gesetzeslage im Zeitpunkt der Ausgabe abzustellen.

Abweichend davon sind in der Zeit vom 1. Juli 2020 bis 30. Juni 2021 ausgegebene Gutscheine für Restaurationsleistungen Mehrzweckgutscheine, da Speisen und Getränke noch bis zum 30. Juni 2021 unterschiedlichen Steuersätzen unterliegen. Sie können nur dann als Einzweck-Gutscheine behandelt werden, wenn die Gutscheine auf den Bezug von Speisen oder den Bezug von Getränken explizit beschränkt werden. Gutscheine für Restaurant- und Verpflegungsdienstleistungen einschließlich Getränke gelten erst wieder als Einzweck-Gutscheine, wenn sie für den Zeitraum ab dem 1. Juli 2021 ausgestellt werden.

Die Finanzverwaltung gewährt für die umsatzsteuerrechtliche Behandlung von Gutscheinen eine Nichtbeanstandungsfrist bis einschließlich 1. Februar 2021 (BMF-Schreiben vom2.11.2020, S. 13, Abschnitt 2). Eine rückwirkende Korrektur ist insoweit nicht erforderlich.

Die Umsetzung dieser Verwaltungsanweisung im Rahmen der Kassenführung sollte unbedingt mit dem Steuerberater abgesprochen werden. Ergänzend ist die Verfahrensdokumentation anzupassen. Weiter ist zu beachten, dass die Geschäftsvorfälle „Einzweckgutschein“ und „Mehrzweckgutschein“ gesondert und getrennt in der Kasse aufzuzeichnen sind. Auch sind die kassierenden Mitarbeiterinnen und Mitarbeiter entsprechend zu schulen.

Verkauf von Süßwarenkombinationsartikeln

Kombinationsartikel, die aus Süßwaren und einem anderen Artikel bestehen, der als Umschließung oder Verpackung dient, werden entweder einheitlich mit 7% bzw. ab 1.7.2020 mit 5% besteuert (Verpackung als Nebenleistung) oder mit zwei unterschiedlichen Steuersätzen, wenn die Verpackung nicht als Nebenleistung anzusehen ist (Verpackung ist nicht üblich oder hat einen dauernden selbständigen Gebrauchswert). Die Finanzverwaltung hat hierzu zuletzt mit BMF-Schreiben vom 21.3.2006 und vom 5.8.2004 Stellung genommen.

Problemstellung:

Wird der Kombinationsartikel im Rahmen einer Restaurantdienstleistung abgegeben, weil er vom Kunden bereits vor Ort (z. B. im Konditorei-Café) verzehrt wird, stellt sich die Frage, ob auch in den Fällen, in denen die Verpackung keine Nebenleistung bildet, von einer einheitlich mit 5% zu versteuernden Restaurantdienstleistung ausgegangen werden kann.

Hierzu sollte eine Klarstellung seitens der Finanzverwaltung erfolgen.

Hinweis

Die o.a. Einschätzungen wurden nach bestem Wissen unter Beachtung der bisher geltenden gesetzlichen Regelungen und Verwaltungsanweisungen abgegeben. Gewissheit ist jedoch nur durch ein BMF-Schreiben zu erhalten. Wir haben uns diesbezüglich mit der Bitte um schnelle Klärung an das Bundesfinanzministerium gewandt.